寒武纪半年亏6亿 2年前上市募25.8亿拟再定增募26.5亿

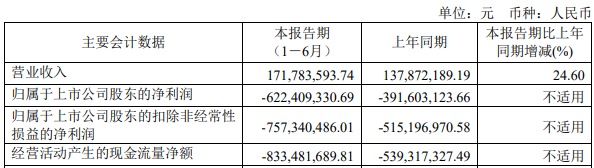

寒武纪(688256.SH)上周五晚间披露的2022年半年度报告显示,公司上半年实现营业收入1.72亿元,同比增长24.60%;归属于上市公司股东的净利润为-6.22亿元,上年同期为-3.92亿元;归属于上市公司股东的扣除非经常性损益的净利润为-7.57亿元,上年同期为-5.15亿元;经营活动产生的现金流量净额为-8.33亿元,上年同期为-5.39亿元。

寒武纪表示,本期营业收入较上年同期增加3,391.14万元,主要系云端产品线业务的增长;归属于上市公司股东的净利润同比扩大亏损23,080.62万元。主要系公司研发费用较上年同期增加21,379.37万元所致。报告期内公司持续加大新产品研发力度,引进研发人才,研发人员数量和平均薪酬较上年同期均有增加;同时本期新产品试制费用和研发使用的资产折旧摊销费用较上年同期也有一定增加。归属于上市公司股东的扣除非经常性损益的净利润同比扩大亏损24,214.35万元,除以上影响净利润变动的因素外,主要系本期确认其他收益较上年同期增加的影响。经营活动产生的现金流量净额同比减少29,416.44万元,主要系公司积极引进优秀人才,人员薪酬相关支出增加17,721.42万元,同比增长42.15%;同时,因本期销售量增加及新产品原材料备货导致的采购支出增加11,398.15万元,同比增长50.26%。

寒武纪于2020年7月20日在上交所科创板上市,公开发行数量为4010.00万股,发行价格为64.39元/股。上市第4个交易日也即2020年7月23日达到股价高点297.77元,其后一路下跌(寒武纪上市后未有任何分红送配)。寒武纪于2022年3月16日盘中跌破发行价,最低报62.17元。截至上周五(8月12日)收盘,寒武纪股价报67.65元。

寒武纪IPO募集资金总额25.82亿元,扣除发行费用后,募集资金净额为24.98亿元。寒武纪最终募集资金净额较原计划少3.03亿元。寒武纪于2020年7月14日披露的招股说明书显示,公司拟募集资金28.01亿元,分别用于新一代云端训练芯片及系统项目、新一代云端推理芯片及系统项目、新一代边缘端人工智能芯片及系统项目、补充流动资金。

寒武纪上市的保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为彭捷、王彬,联席主承销商为中国国际金融股份有限公司、国泰君安证券股份有限公司、安信证券股份有限公司。

寒武纪首次公开发行新股的发行费用合计8436.61万元(不含增值税金额)。其中,中信证券股份有限公司、中国国际金融股份有限公司、国泰君安证券股份有限公司、安信证券股份有限公司获得承销及保荐费用6360.38万元。

2022年6月30日晚间,寒武纪发布2022年向特定对象发行A股股票预案,公司本次拟向特定对象发行股票募集资金总额不超过26.50亿元(含本数),扣除发行费用后的净额拟投资于先进工艺平台芯片项目、稳定工艺平台芯片项目、面向新兴应用场景的通用智能处理器技术研发项目、补充流动资金。

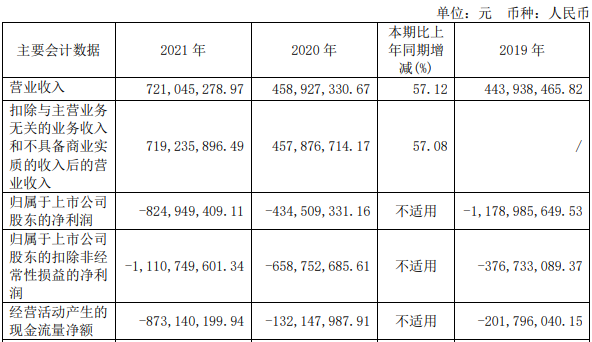

上市后,寒武纪业绩持续亏损。2020年、2021年,寒武纪营业收入分别为4.59亿元、7.21亿元;归属于上市公司股东的净利润分别为-4.35亿元、-8.25亿元;归属于上市公司股东的扣除非经常性损益的净利润分别为-6.59亿元、-11.11亿元;经营活动产生的现金流量净额分别为-1.32亿元、-8.73亿元。